|

|

옷을 살 때 발품을 팔듯 대출 상품을 고를 때도 유리한 조건을 따내기 위해선 요모조모 조건을 따져 봐야 한다. KB국민은행 제공

|

[금융재테크] 대출 선택 어떻게

대기업 직원 우대 등 소비자 조건 따라 특화

낮은 금리로 갈아탈 땐 추가비용 따져봐야

“김 과장, 요즘 걱정이 있는 것 같아.”(김아무개)

“대출을 받아야 하는데 어떻게 해야 하지. 2000만원 정도 빌려야 하는데 집 담보로 대출을 받아야 할지, 아니면 신용대출을 받을 수 있는지 잘 모르겠어.”(박아무개)

“몇 년이나 써야 하는데?”(김)

“1~2년이면 될 것 같아서, 근저당 설정 같은 비용이 들고 상환 기간이 장기인 담보대출보다는 신용대출을 하는 게 좋을 같은데. 어느 은행에서 대출을 받아야 할지….”(박)

대기업에 다니는 과장급 동료들의 대화다. 요즘처럼 금리 변동이 극심한 때면 빚을 진다는 것 자체가 모험이 돼 버린다. 작은 금리 차이도 너무 큰 부담으로 여겨진다.

싸고 질 좋은 옷이나 생필품을 사기 위해 발품을 팔듯이 이제 금융상품도 쇼핑을 하는 시대가 됐다. 금융상품 중에서도 특히 대출상품은 대출 소비자의 여러 조건을 따져 금융회사들이 다양한 특화상품을 내놓고 있어 대출 소비자의 각별한 주의가 필요하다. 무조건 대출을 해준다고 해서 대출을 받았다가 유리한 금리로 대출받을 기회를 놓칠 수 있기 때문이다.

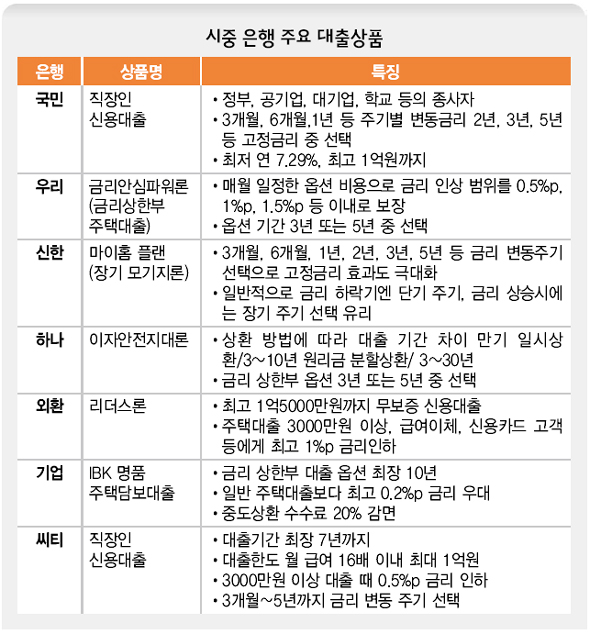

예컨대 앞선 사례에서 본 김아무개 과장의 경우라면 국민은행의 ‘직장인 신용대출’이나 외환은행의 ‘리더스론’을 이용해 봄직하다. 이 대출상품은 이른바 잘나가는 대기업이나 공기업에 다니는 대출 소비자를 우대하고 있어, 김 과장이 상대적으로 낮은 금리(최저 7.3% 안팎)와 필요한 기간을 골라 비교적 적은 규모의 생활형 자금(1억원 이하)을 대출받을 수 있다.

물론 대출 소비자의 신용등급과 은행 거래 기여도가 금리 결정에 중요한 잣대가 된다. 금리도 3개월, 6개월 또는 1년마다 변하는 변동금리, 아니면 2년, 3년, 5년 동안 고정금리 중 자신의 형편에 맞게 선택할 수 있는 장점이 있다. 대출 기간과 상환 방법도 1년 만기 일시상환과 최장 5년 분할상환 중에서 선택할 수 있다. 특히 1년 만기 일시상환 대출은 만기 도래 때 1년 단위로 대출 기간을 연장할 수 있어, 자금 사정에 따라 대출 기간을 늘릴 필요가 있는 김 과장에겐 안성맞춤이다. 만약 김 과장이 다른 대출이 있어 신용한도를 넘긴 상태라면 에스시(SC)제일은행의 ‘돌려드림플러스론’을 이용하면 된다.

우리은행의 ‘금리안심 파워론’과 기업은행의 ‘아이비케이(IBK) 명품 주택담보대출’은 일정한 보험(옵션) 비용만 내면 자신이 내야 할 이자 상승폭을 제한할 수 있다. 예를 들어 처음 대출받았을 때 적용받았던 대출금리에서 ‘나는 금리가 오르더라도 0.5%포인트 이상은 이자를 추가로 내지 않겠다’고 약정을 하고 보험 비용을 내면 금리가 0.5%포인트를 훨씬 넘어서도 그 이상의 추가 금리를 면제받게 되는 것이다.

|

|

시중 은행 주요 대출상품

|

기사공유하기