|

|

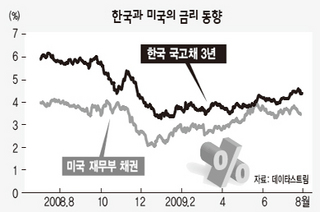

한국과 미국의 금리 동향

|

이종우의 흐름읽기 / 현재 선진국 금리는 낮지 않다. 우리나라의 기준 금리인 국고채 3년물이 4.4%를 기록하고 있는데 한때 4.6%를 넘기도 했다. 이는 바닥이었던 1월 대비 1%포인트 넘게 오른 것인데 금융위기 발생 전에 비해서 그렇게 낮은 수준이 아니다. 미국은 더하다. 기준 금리인 10년 만기 재무부 증권 수익률이 3.6%로 금융위기 발생 이전과 같아졌다. 채권 쪽이 먼저 금융위기에서 벗어난 것이다. 그래도 주식시장에서는 여전히 금리가 낮다고 생각한다. 아마 중앙은행이 정하는 정책 금리가 낮은 데서 오는 착시 효과 때문인 것 같다. 미국과 일본의 정책 금리가 0%인 것을 비롯해 선진국 중 정책 금리가 1%를 넘는 나라가 없다. 얼마 전까지만 해도 정책 금리가 시장 금리 상승을 억제할 것이란 의견이 대다수였다. 정책의 힘이 시장의 힘을 압도하기 때문인데 낮은 금리가 주가를 계속 끌어올릴 수 있는 힘이 될 것으로 믿었다. 하지만 이제 금리에 대한 견해가 바뀌고 있다. 여전히 선진국 정부가 가능성을 부인하고 있지만 시장에서는 자산 가격 상승과 너무 낮은 정책 금리를 조합해 볼 때 조만간 정책 금리 인상이 불가피할 것으로 판단하고 있다. 시장 금리 상승이 정책 당국을 압박해 정책 금리 인상을 촉발할 것이란 생각이다. 금리에 대한 인식이 변하는 것은 주식시장에 악재다. 사실 그동안 주식시장은 초유의 저금리에 따른 혜택을 톡톡히 보았다. 낮은 금리 때문에 투자를 하기 위한 비용이 덜 들었고, 시중에 자금이 항상 많다는 생각이 있어 공격적인 매수를 할 수 있었다. 이런 상황에서 금리에 대한 인식이 바뀔 경우 저금리와 고유동성 상황이 끝날지 모른다는 우려가 주식시장을 압박할 수 있다.

|

|

이종우의 흐름읽기

|

기사공유하기